NISAについて、投資とは?とか考えてみたことありますか?

NISAと新NISAは非課税対策としてすごく有益であることは間違いない。

しかし、NISAや新NISAのメリット、デメリットなど内容が詳しくわからないと踏み切れない人が多いはずです。

なので、初めて考える方でもわかりやすく、NISAについてメリット、デメリットや投資家としての特典や心得、証券会社について調べてかいていきますね(^_-)-☆

NISAのロールオーバーとは?

NISAのロールオーバーは、投資家にとって魅力的なオプションです。非課税期間が終了した後も、対象の金融商品を引き続き非課税で運用することができるため、投資収益を最大限に活かすことができます。

ロールオーバーを行うことで、非課税期間を延ばすことができます。通常、NISAやジュニアNISAの非課税期間は最大5年間ですが、ロールオーバーを利用することで、さらに長期間にわたって非課税で運用を続けることができます。これにより、投資家は税金の負担を軽減しながら、資産を成長させることができます。

- ロールオーバーを行うためには、非課税期間が終了する翌年分のNISA口座(一般NISA)を開設する必要があります。一般NISA口座に対象の金融商品を移管することで、引き続き非課税で運用できます。

- ロールオーバーの手続きは、一般的に非課税期間が終了する年の10月頃から可能になります。金融機関から手続きの案内が届くことが一般的ですが、金融機関ごとに手続き方法や期限は異なる場合がありますので、注意が必要です。

- NISAのロールオーバーは、投資家にとって長期的な資産形成の手段として魅力的です。非課税期間を最大限に活用し、資産を成長させるために、ロールオーバーの機会を積極的に活用してください。ただし、個々の状況に応じて税務や投資に関するアドバイスを専門家に相談することをおすすめします。

積立NISAのメリットとデメリット

メリット:

- 少額から始められる積立投資:積立NISAでは、年間最大40万円までの投資が可能です。少額から始められるため、初心者や資金に制約のある人にとっては手軽な投資方法です。

- 非課税期間が20年:積立NISAでは、運用益や分配金が最長20年間非課税となります。税金がかからない期間が長いため、資産形成のスピードを上げることができます。

- 買いのタイミングに迷わない:積立投資では、定期的に一定金額を投資するため、市場の変動に左右されることが少なくなります。買いのタイミングを考える必要がなくなるため、投資のストレスを軽減することができます。

- ドル・コスト平均法で平均買付単価を抑えられる:積立NISAでは、定期的に投資を行うため、市場の値動きによって購入単価が平均化されます。この手法によって、高値で購入するリスクを分散し、投資全体のリターンを向上させることができます。

- 初心者でも低コストかつ長期的に運用可能:積立NISAでは、選択できる金融商品の中には、低コストで運用できるものもあります。また、長期的な投資を促す制度であるため、初心者でも比較的安定的な運用が可能です

デメリット

- 非課税投資枠が少ない:積立NISAの非課税投資枠は年間40万円までです。大きな資金を投資したい場合や、他の非課税制度との兼ね合いを考える必要があるかもしれません

- 選べる金融商品が限定されている:積立NISAでは、選択できる金融商品に制限があります。制度の趣旨に基づいて、一定の基準を満たす商品に絞られるため、多様な投資先を選ぶことができない点に留意が必要です。

積立NISAは、長期・積立・分散投資に適した制度です。少額から始められるため、初心者や資金に制約のある人にとって魅力的です。運用益や分配金の非課税期間が20年と長く、買いのタイミングに迷わずに定期的に投資できる点も利点です。

また、ドル・コスト平均法によってリスクを分散し、長期的な運用を促進します。しかし、非課税投資枠が限られており、選択できる金融商品も制限されているため、これらの制約を考慮する必要があります。

ユーザーの声「年間利益は平均して300万円くらいです」投資顧問が自信を持ってお届けする推奨10銘柄

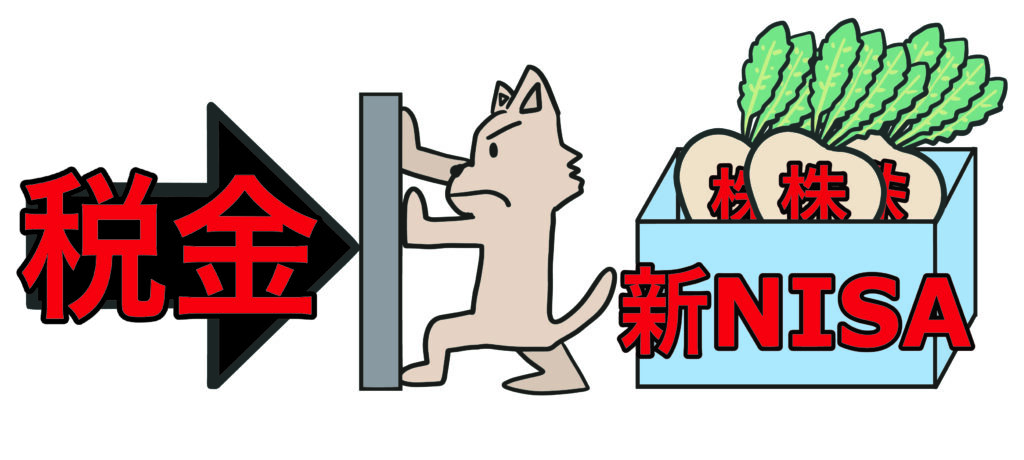

新NISAについて

新NISAについて

新NISAのメリットとデメリット

メリット

新NISAは、2024年から始まる予定の新しい少額投資非課税制度であり、現行のNISAと比べていくつかのメリットがあります。

- 制度が恒久化されるため、いつでも口座を開設できる: 新NISAは恒久的な制度となるため、いつでも口座を開設できます。これにより、投資のタイミングやライフスタイルに合わせて自由に口座を開設できる利便性があります。

- 非課税保有期間が無期限になるため、長期的に非課税で運用できる: 新NISAでは非課税保有期間が無期限となります。これにより、投資した資産を長期間にわたって非課税で運用することが可能です。長期的な運用により、利益の累積が促進され、資産形成に大きく寄与します。

- 年間投資上限額が最大360万円に拡充されるため、より多くの資金を非課税で運用できる: 現行のNISAでは年間投資上限額が120万円ですが、新NISAでは最大360万円に拡充されます。これにより、より多くの資金を非課税で運用することができ、投資の幅が広がります。

- 生涯非課税限度額が最大1,800万円に設定されるため、資産形成の目標が明確になる: 新NISAでは生涯非課税限度額が最大1,800万円に設定されます。これにより、資産形成の目標が明確になります。長期的な運用により、この目標に向かって資産を成長させることができます。

- 非課税枠の再利用ができるため、売却した商品の買付金額分だけ新規投資ができる: 新NISAでは非課税枠の再利用が可能です。売却した商品の買付金額分だけ新規投資することができるため、投資の柔軟性が高まります。

デメリット

- 未成年は口座を開設できないため

- 未成年は口座を開設できないため、ジュニアNISAを利用する必要があります。未成年の方が新NISAの恩恵を受けるためには、親や保護者がジュニアNISAを活用する必要があります。

- 損益通算や繰越控除はできないため、損失が発生した場合には課税口座での運用が有利になる場合があります。新NISAでは損益通算や繰越控除ができないため、一部の投資家にとっては損失の補填が難しくなる可能性があります。その場合、損失を課税口座で相殺することができる現行のNISAの方が有利となります。

- 現行NISAの口座で保有する商品は新しい制度へのロールオーバーができないため、非課税期間終了後に課税口座に移管する必要があります。新NISAは新しい制度であり、現行のNISA口座で保有している商品は新NISAへの移行ができません。非課税期間が終了した後には、課税口座に移管する必要があります。

- 生涯非課税限度額のうち1,200万円までしか成長投資枠を利用できないため、個別株などに投資する場合には制限がある。新NISAでは生涯非課税限度額のうち1,200万円までしか成長投資枠を利用することができません。このため、個別株などの高リスク・高リターンの投資には制限があります。投資家はこの制限を考慮しながら、適切な投資戦略を構築する必要があります。

- 新NISAは多くのメリットを提供していますが、同時に一部の制約も存在します。投資家は自身の目標や投資スタイルに合わせて、新NISAのメリットとデメリットを慎重に考慮し、適切な投資戦略を選択することが重要です。

投資顧問が自信を持ってお届けする推奨10銘柄

新NISAは、投資家にとって特典あり

- 新NISAは、現行のNISAとは別枠で利用できます。これにより、投資家は追加の非課税枠を利用することができます。さらに、非課税期間が無期限に延長されるため、より長期的な資産形成が可能となります。

- 新NISAの口座を開設するには、18歳以上であることが必要です。未成年の場合は、親や代理人がジュニアNISAを利用することができます。これにより、若いうちから投資に触れる機会を与えることができます。

- 新NISAでは非課税枠の再利用が可能です。過去に利用した非課税分は、生涯非課税限度額から差し引かれますが、再び新たな投資対象として活用できます。これにより、資産を効果的に増やすことができます。

- 成長投資枠とつみたて投資枠を併用できます。成長投資枠では、一括での投資が可能であり、つみたて投資枠では、定期的な積み立て投資ができます。両方の枠を利用することで、柔軟な投資スタイルを実現できます。

- 新NISAでは、非課税期間中に商品を売却した場合にのみ税金がかかります。売却益には20.315%の税金がかかりますが、非課税期間を有効活用することで、税金の負担を軽減することができます。これらの特徴により、新NISAは投資家にとって非常に魅力的な選択肢となっています。長期的な資産形成を目指す方や、若いうちから投資に取り組みたい方にとって、新NISAは貴重なツールとなるでしょう。ただし、上記の注意点も忘れずにご確認いただき、適切な投資戦略を構築してください。

積立NISAから新NISAへの移行のメリットとは?

積立NISAから新NISAへの移行について、いくつかのメリットを紹介します。

まず、年間投資枠が大幅に拡大されます。

- 積立NISAでは年間40万円までしか非課税で投資できませんが、新NISAではつみたて投資枠で年間120万円まで非課税で投資が可能です。これにより、より多くの資金を非課税で運用することができます。

- さらに、非課税保有期間が無期限になります。現行の積立NISAでは最長20年間しか非課税で保有できませんが、新NISAではつみたて投資枠で無期限に非課税で保有できます。これにより、長期的な資産形成が可能となります。

- また、新NISAでは成長投資枠という新しい枠が設けられます。この枠では、年間240万円まで非課税で株式や投資信託などを自由に選んで投資できます。成長投資枠とつみたて投資枠は併用が可能で、合計で年間360万円まで非課税で投資ができるため、より柔軟なポートフォリオ構築が可能です。

- これらのメリットにより、積立NISAから新NISAへの移行は、非課税で投資できる金額や期間が大幅に拡大し、より多様な商品を選択できることなど、投資の可能性が広がります。ただし、既に投資した商品の移管はできない点や、生涯非課税限度額に注意が必要です。

証券会社の選び方の魅力的なまとめ

証券会社の選び方は、自分の投資スタイルや目的に合わせて、様々な要素を比較検討することが大切です。

魅力的にまとめると、以下のようになります。

• 証券会社は、手数料や取り扱い商品、ポイントサービス、キャンペーン情報、取引ツールの使い勝手などによって特徴が異なります。

• 投資スタイルに応じて、手数料の安さや取扱銘柄数、分析ツールなどを重視して選ぶと良いでしょう。

• 例えば、短期トレードを行う人は手数料の安い証券会社を、長期保有をする人は分析力の高い証券会社を、少額投資をする人はミニ株やNISAに対応した証券会社を選ぶと良いでしょう。

• 証券会社によっては、投資信託や外国株などの多様な金融商品や、ロボアドバイザーなどの便利なサービスも提供しています。

• 証券会社の選び方は、自分の投資目的や資産状況に合わせて柔軟に変えることができます。複数の証券会社を利用することも可能です。

以上が、証券会社の選び方の魅力的なまとめです。

ここでは総合的に評価されている証券会社を紹介します。

証券会社おすすめ比較ベスト3

2023年の証券会社おすすめ比較では、3社がベスト3に選ばれています。

新NISA SBI証券

SBI証券:売買手数料が安く、投資信託や米国株、IPOの取扱数が業界トップクラス。つみたてNISAの選択肢が豊富で100円から積立購入が可能。株の購入や投資信託の購入・保有でTポイントやPontaポイントなどが貯まる。

新NISA 楽天証券

楽天証券は、売買手数料が安く、利用できる商品・サービスが豊富。取引や投資信託の保有などで楽天ポイントが貯まるうえ、楽天グループの「スーパーポイントアッププログラム」の倍率もアップ。投資信託の積立購入の際にクレカ(楽天カード)で決済し、楽天ポイントを貯められる。

新NISA 松井証券

松井証券は、売買手数料が安く、取引ツールや投資情報が充実。取引や投資信託の保有などで「マネークリップ」が貯まるうえ、松井証券の「マネークリップアッププログラム」の倍率もアップ。投資信託の積立購入の際にクレカ(マネークリップカード)で決済し、「マネークリップ」を貯められる。

これらの証券会社は、自分の投資スタイルや目的に合わせて選んでみてください。

全体の感想とまとめ

NISAと新NISAは、個人の資産形成や投資を促進するための制度であり、それぞれ異なる特徴を持っています。積立NISAは定期的な積み立てによる資産形成が可能であり、税金の非課税措置が魅力です。一方、新NISAは投資上限の拡大や一括投資の可能性など、より柔軟な運用が期待できます。

証券会社の選択も重要であり、SBI証券、楽天証券、松井証券などが一般的におすすめされる会社ですが、自身の投資スタイルやニーズに合った会社を選ぶことが大切です。手数料や取引ツールの使いやすさ、情報提供の充実度などを考慮し、慎重に選ぶことが求められます。

NISAや新NISAは将来の資産形成や運用に役立つ制度ですが、自身の投資目標やリスク許容度に合わせた計画を立てることも重要です。適切なリスク管理と情報収集を行い、自分自身の投資戦略を築くことが成功への道となります。

最後に、投資にはリスクが伴うことを忘れずに、自身の経済状況や投資目標を考慮した上で行動することが大切です。専門家の助言や情報を参考にしながら、着実な資産形成を目指しましょう。

このような魅力的な記事を作成することができてうれしく思います。投資に興味を持っている人々にとって、NISAと新NISAに関する情報とアドバイスを提供することは有益であり、個人の資産形成に役立つでしょう。しかし、投資は個人の判断と責任が伴うため、注意が必要です。投資家が自身の状況に合わせた賢明な選択をすることが重要です。

『旬の厳選10銘柄』シリーズ最新号公開中!